La nueva reforma fiscal entro en Vigor el 1 de Enero de 2024. Uno de los cambios en la reforma fiscal es el impuesto de transmisiones patrimoniales conocido como (ITP) baja el tipo general del 10% al 9%.

¿Qué es el impuesto de transmisiones patrimoniales?

Conocido como ITP se trata de un impuesto que tiene que pagar el comprador a Hacienda cuando se realizan transacciones de compraventa de inmuebles de segunda mano.

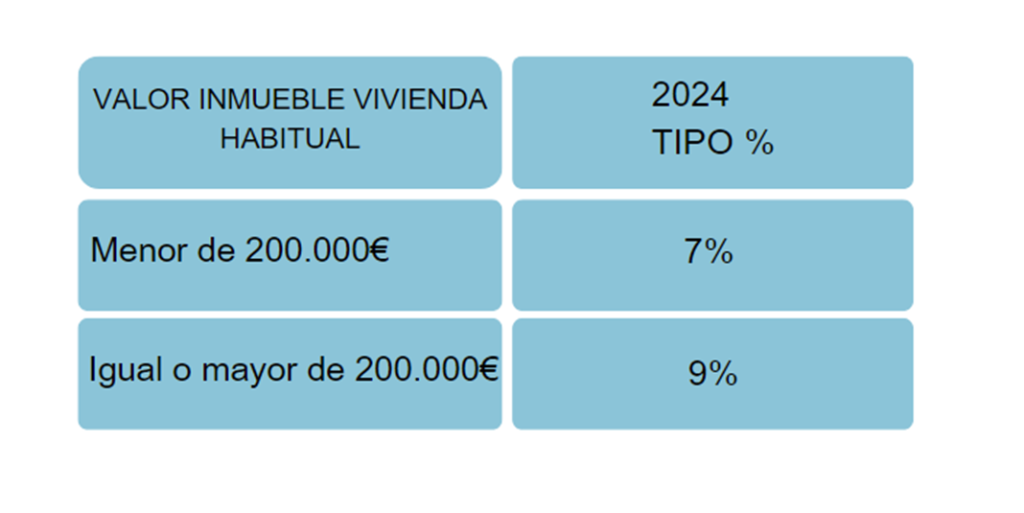

Si la vivienda va a ser destinada a vivienda habitual y el valor del inmueble es menor a 200.000€ el porcentaje es el 7% y si el valor es igual o mayor de 200.000€ el porcentaje es el 9%:

Tipo general 9%:

Con carácter general, en las transmisiones de bienes muebles, así como la constitución y en la cesión de derechos reales que recaigan sobre los mismos, excepto en los derechos reales de garantía, se aplicara el tipo del 9%

Tipos reducidos 4%:

Si el valor de la vivienda no supera los 300.000€ el tipo reducido es el 4% si cumples con los siguientes requisitos siempre y cuando la vivienda sea destinada para vivienda habitual:

- Tener, en la fecha de adquisición del inmueble menos de 36 años cumplidos

- Persona con discapacidad física, psíquica o sensorial que tenga la consideración legal de persona con discapacidad común grado de disminución igual o superior al 33 por ciento e inferior al 65 por ciento.

- Tener la consideración de titular de familia numerosa o cónyuge del mismo o de familia monoparental en virtud del Decreto 26/2019, de 14 de marzo.

- En las transmisiones de viviendas de Protección Pública que no gocen de la exención prevista en el artículo 45 del Real decreto Legislativo 1/1993

- Cuando la vivienda se encuentre en Municipios en riesgo de despoblamiento

Tipos reducidos 5%:

Para las adquisiciones de vivienda que no superen los 300.000€ que vayan a ser objeto de inmediata rehabilitación, debiendo reunir los siguientes requisitos:

- En la escritura pública en que se formalice la compraventa se hará constar que la vivienda va a ser objeto de inmediata rehabilitación

- El coste total de las obras de rehabilitación será como mínimo el 25% del precio de adquisición de la vivienda que conste en escritura o en el documento administrativo o judicial correspondiente. La cuota soportada en las facturas por el impuesto sobre el IVA no se tendrá en cuenta para el computo del coste total de las obras de rehabilitación cuando el adquirente sea sujeto pasivo del IVA y pueda deducírselo

- Vivir en la vivienda durante tres años después de la finalización de la obra

- El plazo estimado para la duración de las obras no puede ser superior a 18 meses desde la fecha de devengo del impuesto

Se excluye del concepto de obras de rehabilitación de vivienda realizadas por el propio titular de la misma sin contar con la participación de profesionales de la construcción.

En el plazo máximo del mes siguiente a los 18 meses desde el devengo, el sujeto pasivo deberá presentar ante el servicio de tributos u oficinal liquidadora del Distrito Hipotecario competente la siguiente documentación:

- Facturas derivadas de la rehabilitación

- Licencia municipal de obras de rehabilitación de la vivienda en la que conste el importe de las mismas